Was bedeutet eigentlich

Honorarberatung?

Als Honorarberater verkaufe ich Ihnen nichts, sondern berate Sie ausschließlich in Ihrem Interesse. Nach Klärung Ihrer persönlichen Ziele erstelle ich eine Anlagestrategie und empfehle von allen am Markt verfügbaren Produkten diejenigen, die am besten dazu passen. Dafür erhalte ich keinerlei Provisionen der Produktanbieter oder sonstige Zahlungen von Dritten. Stattdessen bezahlen Sie einmalig ein Honorar, das vom zeitlichen Aufwand oder Nutzen der Beratung abhängt. Es entstehen keine Folgekosten oder laufenden Verwaltungsgebühren.

Als Honorarberater verkaufe ich Ihnen nichts, sondern berate Sie ausschließlich in Ihrem Interesse. Nach Klärung Ihrer persönlichen Ziele erstelle ich eine Anlagestrategie und empfehle von allen am Markt verfügbaren Produkten diejenigen, die am besten dazu passen. Dafür erhalte ich keinerlei Provisionen der Produktanbieter oder sonstige Zahlungen von Dritten. Stattdessen bezahlen Sie einmalig ein Honorar, das vom zeitlichen Aufwand oder Nutzen der Beratung abhängt. Es entstehen keine Folgekosten oder laufenden Verwaltungsgebühren.

Bei manchen Banken können Sie ebenfalls eine Honorarberatung buchen. Wenn Sie diese Kosten vermeiden wollen und stattdessen eine kostenlose Beratung suchen, erhalten Sie ein Verkaufsgespräch: Hier wird Ihnen meist zu Produkten geraten, für deren Verkauf die Bank Provisionen von den Emittenten bekommt. Beispielsweise kann bei einer Anlagesumme von 100.000 € die Provision 5.000 € beim Kauf der empfohlenen Produkte betragen (Ausgabeaufschlag), plus jährlich 1.000 € (Bestandsprovision, Kickback), solange Sie die Fonds halten. Bei dieser Provisions-"Beratung" gibt es für die Bank keinen Anreiz, die besten am Markt verfügbaren Produkte zu vermitteln. Viele Banken empfehlen z.B. keine ETF, weil deren geringe Kostenstruktur nur minimale Provisionen zulässt.

Bei manchen Banken können Sie ebenfalls eine Honorarberatung buchen. Wenn Sie diese Kosten vermeiden wollen und stattdessen eine kostenlose Beratung suchen, erhalten Sie ein Verkaufsgespräch: Hier wird Ihnen meist zu Produkten geraten, für deren Verkauf die Bank Provisionen von den Emittenten bekommt. Beispielsweise kann bei einer Anlagesumme von 100.000 € die Provision 5.000 € beim Kauf der empfohlenen Produkte betragen (Ausgabeaufschlag), plus jährlich 1.000 € (Bestandsprovision, Kickback), solange Sie die Fonds halten. Bei dieser Provisions-"Beratung" gibt es für die Bank keinen Anreiz, die besten am Markt verfügbaren Produkte zu vermitteln. Viele Banken empfehlen z.B. keine ETF, weil deren geringe Kostenstruktur nur minimale Provisionen zulässt.

Finanzanlagenvermittler und Strukturvertriebe arbeiten nach demselben Vergütungsmodell: Sie vertreiben die Produkte eines einzigen oder einiger weniger Anbieter und erhalten von diesen die Kauf- und Vertriebsfolgeprovisionen, deren Höhe von der investierten Anlagesumme abhängt. Für Sie als Anleger ist diese Vermittlung kostenlos. Sie können aber nur aus einer begrenzten Anzahl von Finanzprodukten auswählen, und diese haben meist hohe jährliche Kosten, um die Provisionen an die Vermittler zu finanzieren.

Finanzanlagenvermittler und Strukturvertriebe arbeiten nach demselben Vergütungsmodell: Sie vertreiben die Produkte eines einzigen oder einiger weniger Anbieter und erhalten von diesen die Kauf- und Vertriebsfolgeprovisionen, deren Höhe von der investierten Anlagesumme abhängt. Für Sie als Anleger ist diese Vermittlung kostenlos. Sie können aber nur aus einer begrenzten Anzahl von Finanzprodukten auswählen, und diese haben meist hohe jährliche Kosten, um die Provisionen an die Vermittler zu finanzieren.

In der klassischen Vermögensverwaltung vertrauen Sie Ihr Vermögen einem bevollmächtigtem Verwalter an, der Ihre Anlageziele verfolgt und dafür 1% - 2% der Anlagesumme als Vergütung erhält. Bei einer Summe von 100.000 € sind dies also jährlich bis 2.000 €. Dafür erfolgt die Anlage meist direkt in Aktien oder ETF, so dass nur geringe zusätzliche Kosten entstehen. Der Aufwand für Sie ist hierbei minimal, aber manche Banken bieten diesen Service erst bei größeren Vermögen an.

In der klassischen Vermögensverwaltung vertrauen Sie Ihr Vermögen einem bevollmächtigtem Verwalter an, der Ihre Anlageziele verfolgt und dafür 1% - 2% der Anlagesumme als Vergütung erhält. Bei einer Summe von 100.000 € sind dies also jährlich bis 2.000 €. Dafür erfolgt die Anlage meist direkt in Aktien oder ETF, so dass nur geringe zusätzliche Kosten entstehen. Der Aufwand für Sie ist hierbei minimal, aber manche Banken bieten diesen Service erst bei größeren Vermögen an.

Eine junge Variante der Beratung sind „Robo-Advisor“, die mit einfachen Fragebögen Ihr Profil bestimmen und dann ein vorgefertigtes Musterdepot auswählen. Hauptvorteil dieser weitgehend automatisierten Methode sind die um ca. 50% reduzierten Kosten gegenüber der klassischen Vermögensverwaltung. Unser Beispieldepot von 100.000 € kostet hier also nur 500 bis 1.000 € (zzgl. Verwaltungskosten der gehaltenen Finanzprodukte). Außerdem ist das Modell auch für sehr kleine Anlagesummen verfügbar. Dafür gibt es keinen persönlichen Kontakt zu einem Berater, der das selbst gewählte Risikoprofil kritisch hinterfrägt und alle individuellen Fragen beantwortet.

Eine junge Variante der Beratung sind „Robo-Advisor“, die mit einfachen Fragebögen Ihr Profil bestimmen und dann ein vorgefertigtes Musterdepot auswählen. Hauptvorteil dieser weitgehend automatisierten Methode sind die um ca. 50% reduzierten Kosten gegenüber der klassischen Vermögensverwaltung. Unser Beispieldepot von 100.000 € kostet hier also nur 500 bis 1.000 € (zzgl. Verwaltungskosten der gehaltenen Finanzprodukte). Außerdem ist das Modell auch für sehr kleine Anlagesummen verfügbar. Dafür gibt es keinen persönlichen Kontakt zu einem Berater, der das selbst gewählte Risikoprofil kritisch hinterfrägt und alle individuellen Fragen beantwortet.

FAZIT

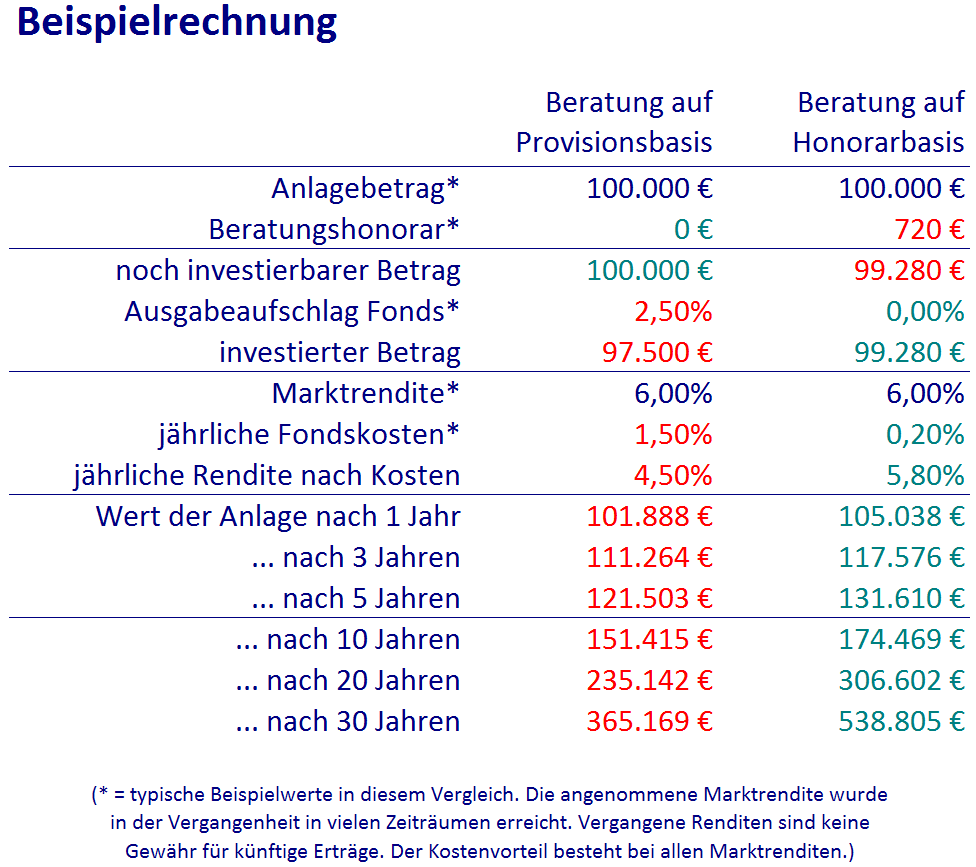

Wenn sie zum ersten Mal mit einem Honorarberater zusammenarbeiten, kostet es viele Menschen Überwindung, für die Beratung zu bezahlen. Das einmalige Honorar ist aber meist deutlich geringer als die jährliche Kostenersparnis oder Renditesteigerung. So können Sie in 30 Jahren einen Vorteil von über 170.000 € erzielen:

Einen ausführlichen Vergleich der Beratungsmodelle finden Sie auch im

Wegweiser Finanzberatung

(gefördert vom Bundesministerium der Justiz und für Verbraucherschutz).